Как провести оценку бизнеса методом капитализации доходов?

Обновлено 17 августа 2023

Заказать оценку бизнеса

Метод капитализации доходов в оценке бизнеса используется, когда ожидается, что ожидаемый доход от функционирования предприятия будет стабильным без дополнительных вложений, когда ожидается, что величина дохода или низкие темпы роста останутся неизменными. Фактически, эти предпосылки крайне редки: например, с использованием метода капитализации можно определить стоимость привилегированных акций с гарантированными фиксированными дивидендами при условии, что продолжительность акций не ограничена. Поэтому чаще всего стоимость бизнеса по методу капитализации оценивается с использованием метода дисконтированных денежных потоков.

Содержание:

- 1. Предпосылки применения, преимущества и недостатки метода капитализации доходов в оценке бизнеса

- 2. Этапы применения метода капитализации доходов в оценке бизнеса

- 3. Расчет капитализируемой базы в оценке бизнеса

- 4. Методы расчета коэффициента капитализации в оценке бизнеса

- 4.1. Метод рыночной экстракции

- 4.2. Расчетный метод

- 5. Расчет итоговой величины стоимости бизнеса методом капитализации доходов

1. Предпосылки применения, преимущества и недостатки метода капитализации доходов в оценке бизнеса

Метод капитализации доходов не применяется, если компания убыточна, была создана недавно и активно развивается путем инвестирования, расширения (изменения) сфер деятельности, сегментов рынка и т.д.

Капитализация в оценочных операциях считается процессом «преобразования» (снижения) коэффициента дохода в коэффициент стоимости. Согласно методу капитализации дохода, стоимость имущества определяется путем деления капитализированной базы на коэффициент капитализации. В то же время, сумма дохода, полученного оцениваемым объектом за определенный период (год), используется в качестве капитализированной базы.

Поэтому метод капитализации доходов справедливо используется:

- Для первоначальной экспресс-оценки деятельности,

- Для оценки малых и средних предприятий в сфере торговли, услуг (аренда, гостиничное хозяйство) используется информация о сопоставимых объектах.

Оценка стоимости бизнеса методом капитализации доходов возможна при наличии большого количества ретроспективной информации, в результате которой можно сделать вывод, что доход оцениваемого бизнеса является стабильным.

Основным преимуществом метода капитализации является простота расчетов, недостатками являются узкая область применения метода и высокая чувствительность стоимости к изменениям коэффициента капитализации, что определяет необходимость подробного обоснования его стоимости.

2. Этапы применения метода капитализации доходов в оценке бизнеса

Стоимость предприятия (компании) по методу капитализации дохода (I) определяется путем деления капитализированной базы, суммы дохода, полученной компанией (V), на коэффициент капитализации (R) по следующей формуле: V = I : R.

В процессе применения метода капитализации доходов реализуются следующие основные этапы:

- 1. обоснование типа и размера показателя, используемого в качестве заглавной;

- 2. расчет коэффициента капитализации;

- 3. определение первоначальной стоимости стоимости бизнеса путем деления капитализированной базы на коэффициент капитализации;

- 4. получение общей стоимости путем внесения изменений, исправлений.

Заказать оценку частного бизнеса специалистам нашей компании

Защита отчета перед аудиторами BIG-4. 100% наших отчетов проходят экспертизу СРО.

Заказать оценку частного бизнеса3. Расчет капитализируемой базы в оценке бизнеса

В рамках первого этапа следует подчеркнуть, что теоретически можно использовать различные коэффициенты дохода в качестве капитализированной основы: коэффициенты прибыли (чистая прибыль, прибыль после налогообложения, прибыль до налогообложения), дивиденды, доходы от продажи продукции, денежные потоки.

Выбор типа индикатора, используемого в качестве капитализированной базы, тесно связан с анализом информации о продажных ценах (предложениях) аналогичных компаний. Если оценщик идентифицировал такие транзакции (предложения) и затем (при условии, что имеется информация о значении основных показателей доходов аналогичных компаний), представляется разумным использовать эти данные в процедуре расчета как коэффициента капитализации, так и капитализированной базы. В других случаях чистая прибыль обычно используется в качестве капитализированной базы.

Например, при оценке малого предприятия, продающего питьевую воду, было раскрыто несколько предложений о продаже аналогичных готовых предприятий; для некоторых приложений были также предоставлены данные о годовой стоимости выручки от продажи продуктов аналогичных компаний. В такой ситуации после подтверждения сопоставимости оцениваемых предприятий и аналогичных предприятий оправданно рассчитывать коэффициент капитализации на основе рыночных данных (см. Второй этап рассматриваемого метода) при выборе соответствующего показателя (выручка от реализации продукции) в качестве капитализированной основы.

Мы рассмотрим методы расчета стоимости капитализированной основы на примере чистой прибыли в качестве наиболее распространенного показателя, используемого в методе капитализации дохода. Великолепная основа может быть рассчитана одним из следующих способов:

- на основе ретроспективных значений чистой прибыли оцениваемой компании; например, на уровне чистой прибыли за последний отчетный год или на уровне средней (взвешенной) прибыли за последние три-пять лет. Чтобы использовать фактическую чистую прибыль для обоснования капитализированной базы, ее следует нормализовать, т.е. определить типичные доходы и расходы, характерные для аналогичного, нормально функционирующего бизнеса. Также возможно внесение корректировок инфляции в фактические значения чистой прибыли;

- на основе прогнозируемой чистой прибыли оцениваемой компании; например, на уровне прибыли в первый год прогнозного периода; в то же время прогнозные значения могут быть рассчитаны на основе фактических ретроспективных данных, построив тренд с учетом прогнозов развития компании в соответствии с планами ее руководства / владельцев;

- путем объединения данных о фактической чистой прибыли за несколько периодов в прошлом и данных прогноза на ближайшее будущее. Например, чтобы оценить компанию на 01.01.2016. капитализированная основа может быть рассчитана как среднее (средневзвешенное) следующих пяти значений: чистая прибыль за 2014–2015 годы. и прогноз чистой прибыли на 2016-2017 гг. Этот метод хорош, потому что он обеспечивает визуальное подтверждение стабильности дохода оцениваемого бизнеса. Используйте активную ссылку ниже и узнайте о практике расчета капитализированной базы путем объединения данных о фактических и прогнозируемых значениях чистой прибыли.

4. Методы расчета коэффициента капитализации в оценке бизнеса

На втором этапе можно использовать один из двух методов расчета коэффициента капитализации - метод извлечения рынка или метод расчета.

4.1. Метод рыночной экстракции

Метод извлечения рынка (метод рыночного сжатия) основан на рыночных данных относительно цен сделок (предложений) аналогичных компаний. Как упоминалось выше (см. Этап 1), если такие транзакции (предложения) идентифицированы, при условии, что имеется информация о размере основных показателей доходов аналогичных компаний, эти данные оправданно использовать в процедуре расчета как для коэффициента капитализации, так и для коэффициента капитализации. для капитализированной основы.

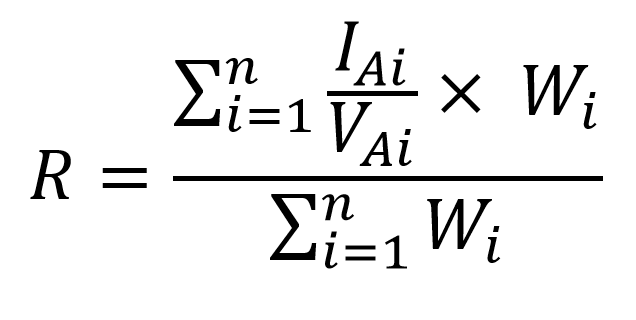

Коэффициент рыночной капитализации рассчитывается по следующей формуле:

- где R – коэффициент капитализации;

- V – предварительная величина стоимости предприятия по методу капитализации доходов;

- IAi – величина определенного показателя дохода, генерируемого i-той аналогичной компанией (чистая прибыль, выручка от реализации и др.);

- VAi – цена сделки (предложения) по продаже i-той аналогичной компании;

- wi – удельный вес результата применения информации по i-той аналогичной компании.

Заказать оценку крупного бизнеса специалистам нашей компании

Защита отчета перед аудиторами BIG-4. 100% наших отчетов проходят экспертизу СРО.

Заказать оценку крупного бизнесаМетод извлечения рынка имеет ограниченную сферу применения, он в основном используется для оценки малых и средних предприятий в сфере торговли и услуг. Однако, если на рынке есть предпосылки для применения метода экстракции, его использование целесообразно.

4.2. Расчетный метод

Расчетный метод определения коэффициента капитализации используется чаще .

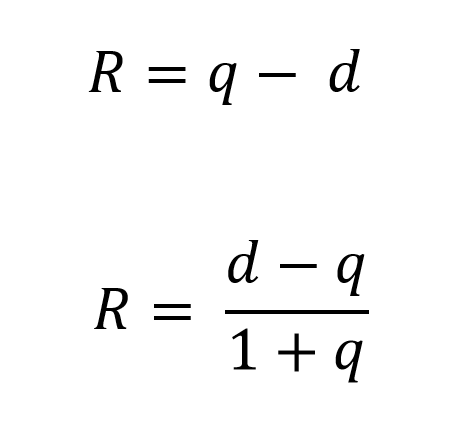

В настоящее время большинство источников предлагают использовать метод расчета, обычно основанный на ставке дисконтирования. Согласно этому методу коэффициент капитализации может быть рассчитан с использованием одной из следующих формул:

- где R – коэффициент капитализации;

- d – ставка дисконта;

- q – стабильные долгосрочные темпы роста показателя дохода, выбранного в качестве капитализируемой базы.

Первая из приведенных выше формул применяется, когда капитализированная основа рассчитывается на основе ожидаемого значения коэффициента дохода (обычно чистой прибыли); следовательно, вторая формула применяется для обоснования капитализированной основы на основе ретроспективных значений коэффициента дохода.

Наряду с этим, как часть метода расчета, это подход к подтверждению буквенного фактора в оценке компании путем сложения нормы прибыли на инвестиции ( o ) и нормы прибыли на инвестиции ( o ) или ее части. Использование этого подхода оправдано, если в течение определенного периода времени ожидается полная или частичная потеря стоимости бизнеса. В этом случае норма прибыли ( z ) заключается в накоплении средств в течение определенного периода для компенсации потери инвестиций, первоначально сделанных в связи с приобретением бизнеса.

Однако такая ситуация представляется маловероятной, если будет выполнено основное условие применения метода капитализации доходов - получение стабильного дохода от функционирования компании без дополнительных инвестиций в течение длительного периода времени.

Разделение нормы прибыли на инвестиции ( o ) и нормы прибыли на инвестиции ( z ) как части коэффициента капитализации является обычным в стоимости недвижимости; следовательно, использование этого подхода может быть оправдано при оценке соответствующих видов экономической деятельности - например, операций с коммерческой недвижимостью (небольшие магазины и т. д.). Для расчета возврата инвестиций ( вкл. ) используются методы обоснования ставки дисконта; норма прибыли на инвестиции может быть рассчитана с использованием одного из следующих методов, которые обычно используются при оценке недвижимости: метод кольца, метод Хоскольда или метод Инвуда.

Заказать оценку IT-бизнеса специалистам нашей компании

Защита отчета перед аудиторами BIG-4. 100% наших отчетов проходят экспертизу СРО.

Заказать оценку IT-бизнеса5. Расчет итоговой величины стоимости бизнеса методом капитализации доходов

На третьем этапе применения метода капитализации дохода начальная стоимость стоимости бизнеса (V) рассчитывается путем деления капитализированной базы (I) на коэффициент капитализации (R).

На четвертом этапе начальная стоимость, рассчитанная выше, корректируется, если необходимо, в результате чего конечная стоимость предприятия получается путем капитализации доходов.

Корректировки первоначальной стоимости производятся путем добавления стоимости излишков и нерабочих активов, которые не участвуют в создании потоков капитализированных доходов. Такие активы могут включать неопознанное оборудование, неиспользованную недвижимость и т.д.

Кроме того, если у компании имеется избыток оборотного капитала на дату оценки, его стоимость должна быть добавлена к стоимости существующего предприятия. При отсутствии оборотных средств стоимость предприятия должна быть уменьшена на эту сумму.

Как правило, результаты расчета метода капитализации доходов представляют стоимость предприятия в целом при наличии 100% -ного контроля над единственным владельцем. Если необходимо указать стоимость меньшей доли, необходимо сделать соответствующую скидку на отсутствие контроля над предприятием. При необходимости скидка также может быть сделана из-за недостаточной ликвидности оценочной доли.

Заказать оценку крупного бизнеса специалистам нашей компании

Защита отчета перед аудиторами BIG-4. 100% наших отчетов проходят экспертизу СРО.

Заказать оценку крупного бизнеса